Зміст

Інвестори вкладають свої гроші не просто так, вони хочуть отримувати дохід. Якщо інвестувати в перший-ліпший проект або намагатися реалізувати випадкову ідею без попередніх розрахунків, то в більшості випадків це закінчиться збитками. Не дивлячись на те, що всьому бізнес процесу надається особливий антураж, насправді практично все ґрунтується на цифрах. І не важливо, що ми робимо – купуємо валюту або ж засновуємо корпорацію з інноваційними розробками – завжди та скрізь ми враховуємо рентабельність інвестицій .

Рентабельність інвестицій (ROI) – що це?

Рентабельність інвестицій ( ROI ) – числовий показник, виражений у відсотках, який показує співвідношення отриманого прибутку з одного проекту чи спрямування всім зробленим інвестицій у межах цього проекту чи спрямування. Тобто, по суті, ми отримуємо простий розподіл прибутку на витрати.

Під прибутком у разі розуміється різне, але основний показник передбачає, звісно ж, чистий прибуток. Якщо ж ми розглядаємо якийсь довгостроковий проект або проект, який потребує певних витрат, то в цьому випадку коефіцієнт ROI може змінюватися.

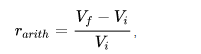

Формула рентабельності інвестицій:

Розглянемо на простому прикладі . Припустимо, у нас є автопарк, і ми здаємо машини в оренду. У перший рік ми маємо 15 машин і ми отримали певний дохід за цей проміжок часу, який ми інвестуємо в покупку нових машин. Якщо списати ці витрати, то формально можна отримати відсутність прибутку, тобто нульова рентабельність. Але насправді ж у нас з’явилися нові машини, які згодом принесуть дохід. Тому правильно буде порахувати рентабельність наших інвестицій перед тим, як буде закуплено нову партію машин.

У той же час, через, скажімо, 3 роки, перші машини почнуть виходити з ладу і буде потрібно оновлення. І тут у нас витрати будуть необхідні. Тобто, якщо не змінюватимемо автопарк, то він просто зникне. Відповідно, при розрахунку рентабельності необхідно враховувати певний період для отримання більш точних даних. Це не означає, що так робити слід взагалі завжди, але найчастіше такий підхід дозволяє оцінити привабливість інвестицій набагато краще.

Саме через різноманіття варіантів вкладення коштів і існують різні методи підрахунку показника рентабельності , про які ми розповімо далі.

Розрахунок рентабельності

На перший погляд, все вкрай просто – беремо кінцевий результат і порівнюємо з обсягом вкладених коштів. Але це добре працює тільки в тому випадку, коли ми маємо фіксований термін і він може циклічно повторюватися. Наприклад:

- Здаємо нерухомість в оренду . Ми маємо суму, яку сплачує орендар, а також витрати у вигляді комунальних платежів, податків (зручно рахувати за місяцем, тому річні податкові відрахування ділимо на 12). На виході отримуємо чистий прибуток протягом місяця. Знаючи початкову вартість нерухомості, можна швидко порахувати, скільки місяців вона окупиться.

- Купівля облігацій . Так само є фіксований дохід, є видаткова частина – податкові відрахування (не завжди). Чистий прибуток ділимо на обсяг покупки. Зазвичай розглядається період 1 рік, відповідно, ми будемо показник рентабельності протягом року, ми можемо прикинути, через скільки відбудеться подвоєння капіталу. Правда, тут можна зробити поправку та дивитися прибутковість одночасно і в гривнях, і в доларах.

Раніше ми вже говорили, що рентабельність капіталу, що інвестується, виражена у відсотках , тому процес реінвестування по суті нічого не змінює. Тобто у нас більший дохід у кількісному вираженні, але у процентному він залишиться тим самим . Купили облігацій на 100 000 гривень, отримали через рік у результаті 105 000 гривень, знову весь обсяг запустили до облігацій. І вже ще через рік у нас буде 110 250 гривень. Заробили на гривень більше, а у відсотках все залишилося незмінно – 5% річних. Інвестиційний напрямок не став від цього більш менш привабливим, чиста рентабельність залишилася колишньою.

Тепер розглянемо складніший, але, на жаль, дуже життєвий варіант – рентабельність інвестицій змінюється . Ми все також здаємо нерухомість в оренду за ставкою, скажімо, 30 000 гривень на місяць і на виході маємо умовно 20 000 гривень чистого прибутку. У зв’язку з поширенням коронавірусу активність на ринку нерухомості сильно падає і тепер ми вже не можемо здавати нашу нерухомість за 30 000, її готові орендувати лише за 15 000. Скорочення вдвічі нині вважається нормальним, це не випадково взятий випадок. Отже, чистий прибуток у нас залишиться 5 000 гривень.

Начебто скоротили вартість наполовину, а рентабельність впала втричі. А все тому, що велике значення мають незмінні, фіксовані витрати. Комуналку треба було платити перед вірусом, так треба платити і під час вірусу. Ось і виходить, що показник від місяця до місяця дуже змінився. Але, припустимо, що через кілька місяців все повернеться назад і ціни знову зростуть. Але кризовий проміжок все одно залишиться. У ролі вірусу може виступити будь-що – загальне падіння ринків, прийняття якогось законодавчого акта, який вимагає часу на пристосування до нього і таке інше. Тобто усілякі форс мажори.

Щоб відобразити це у рентабельності, ми просто беремо середнє арифметичне від усіх місяців . Склали чистий прибуток за 12 місяців здачі нерухомості та поділили на 12. Така формула рентабельності інвестицій вже враховуватиме як періоди стабільності, так і локальні провали . Зрозуміло, мова може й про роки або дні, тут важливий сам принцип – усереднення показника за менші інтервали часу . Просто, зручно та при цьому актуально. До речі, саме тому зазвичай дивляться на показники за тривалий час, тому що в моменті все може виглядати надприбутково, а на дистанції давати зовсім інший результат.

Є й складніші варіанти підрахунку, але вони зазвичай дуже цікаві. Наприклад, ми можемо взяти не середнє арифметичне, а середнє геометричне. Такий показник окупності інвестицій називають виваженим за часом. Для пересічного інвестора це зайва інформація. Зазвичай просто дивляться на динаміку показника за місяцями, кварталами чи роками. Нерідко буває так, що на довгому місці часу провали компенсуються тимчасовим підвищенням показника рентабельності інвестицій. Найпростіший приклад – ті самі облігації, дохідність у них коливається, якщо ЦБ змінює відсоткову ставку.

Навіщо потрібен показник рентабельності фінансових вкладень

Тепер перейдемо до найважливішого – застосування коефіцієнта ROI на практиці. А полягає воно зазвичай у наступному:

- Ми плануємо інвестувати гроші та оцінюємо ситуацію . Все просто – зазвичай інвестор розглядає кілька проектів і вибирає найперспективніший. Виторг може бути дуже великий, але при цьому чистого прибутку зовсім мало. Дуже яскравий приклад – футбольні клуби. Загальний прибуток може сягати мільярда доларів, але при цьому витрат буде на 990 мільйонів. Разом чистий прибуток 10 мільйонів. Рентабельність інвестицій у такі підприємства може становити набагато менше ніж 1%.

- Тому дуже важливо розглядати різні можливості та проводити розрахунки, щоб розуміти кінцевий результат, який може бути спритно замаскований за гарними показниками, які за фактом нічого не означають. Завжди вважають витрати та чистий прибуток, який згодом ділять на обсяг інвестицій, тільки так, через формулу рентабельності інвестицій можна отримати реальний стан справ та прийняти розумне рішення про інвестування. Варто зазначити, що такий підхід практикує не так і багато людей.

- Ми вже маємо якесь підприємство і ми оцінюємо його результати. Оптимальним вважається постійне зростання, але у великих компаніях навіть стабільність показника на одному рівні вже можна вважати добрим результатом. Справа в тому, що будь-який бізнес має обмежений потенціал за умов вільного ринку та відсутності монополії. Бувають кризові періоди, але бувають і надуспішні періоди. Тому інвестори зазвичай просто стежать, щоб усереднене значення рентабельності інвестицій не сильно опускалося, залишаючись у деяких рамках. А ось їх визначає кожен сам собі. Огляди Melbet допомагають новачкам скласти враження про букмекерську контору. Це змістовні статті, які описують різні аспекти роботи компанії: наприклад, особливості того чи іншого способу реєстрації або правила активації та використання бонусів. На офіційному сайті Мелбету розділах теж є деяка цікава інформація. Загалом не нехтуйте таким ознайомленням: воно допомагає уникнути багатьох помилок і вичавити все можливе з обраного сервісу.

Через безперервного розвитку рекламних технологій інвестор не завжди виходить правильно оцінити потенціал . Наприклад, можна поговорити з ким-небудь з компанії, що управляє, і складеться враження, що вони дуже успішні і працюють виключно в плюс. А якщо копнути глибше, то виявиться, що вони справді роблять 1,5% доходу від капіталу на місяць, але при цьому їхня комісія з’їсть 80% від цього доходу. У результаті залишиться 0,3% всього обсягу і менше 4% рентабельності інвестиції. А в банку на депозиті можна отримати всі 5%, та при цьому мати страхове покриття. У випадку з ДК ніхто, зрозуміло, страховку не дасть.

Взагалі, середні показники рентабельності за напрямками можна розглянути так:

- Здача житлової нерухомості у найм дає від 5% до 8% первісного вкладення.

- Банківські депозити у гривнях показують рентабельність інвестиції лише до 11%, у валюті до 1-1,7%.

- Вкладення в акції блакитних фішок актуально дивитися на період у кілька років. Орієнтовний показник 10-12% з урахуванням дивідендів . За високих навичок інвестора може доходити і до сотень відсотків, але це вже має на увазі значні ризики.

- Вкладення в криптовалюту може обернутися як повною втратою капіталу, так і показником рентабельності інвестицій у сотні та тисячі відсотків. Біткоїн , взятий по 1000 $ і проданий по 20 000 $ показав 2000 % рентабельність.

- Різний дрібний та середній бізнес зазвичай знаходиться у межах 15-25%.

Звичайно, всі ці значення є дуже умовними, але в зазначені діапазони потрапляє більшість інвестицій у цих сферах. Деякі добре знаються на питанні і можуть оптимізувати все, інші ж діють шаблонно і готові на меншу рентабельність інвестицій за мінімальної участі в процесі.

Індекс рентабельності інвестицій – PI

PI це ще один показник, якому можна приділити увагу в розрізі оцінки інвестиції. Він розраховується дуже просто – ми беремо чисту поточну вартість інвестицій та ділимо на загальний обсяг вкладених у цьому напрямі коштів . Виходить значення, яке ми порівнюємо з одиницею. Якщо індекс рентабельності становить менше 1, то в цей момент інвестиція є збитковою, а якщо більшою, то прибутковою. Загалом, це ще один варіант оцінити свої вкладення щодо дохідності і окупності.

Висновок

Рентабельність інвестицій , безперечно, дуже важлива. Це один із ключових показників у справі вкладення коштів. Враховуючи, що розрахунки вкрай прості, практично кожен може на підставі відомих даних зробити необхідні арифметичні дії та зробити відповідні висновки. Далі ще однією простою дією підрахувати термін окупності вкладень та свій дохід. За складними словами криються найпростіші поняття, засновані на логіці, рентабельність інвестицій належить саме до таких.